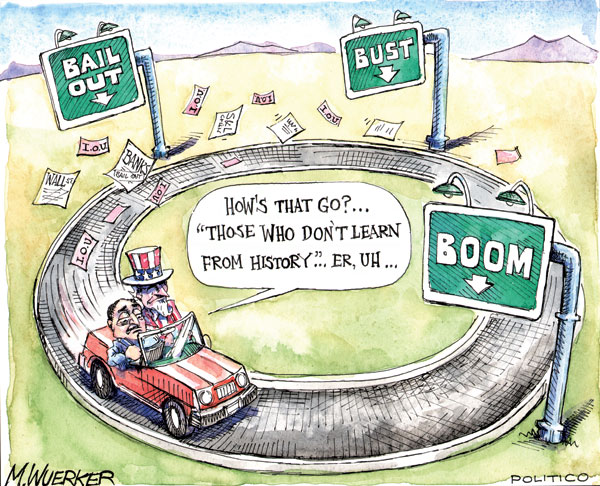

경기변동은 경제에서 정기적으로 발생하는 호황(booms)과 불황(dusts)이다. 오스트리아학파는 경기변동이론―종종 숙취 이론(hangover theory),혹은 ‘ABCT’로도 불림―을 통해 이 현상을 설명하고자 한다. ABCT는 루트비히 폰 미제스(Ludwig von Mises)의 <화폐와 신용의 이론>(The Theory of Money and Credit, 1912. 번역판: 김이석 역, 2011)에서 최초로 개발되었고, 이후에 하이에크(F.A. Hayek)를 비롯한 후학에 의해 보다 상세하게 설명되었다.

머레이 라스바드(Murray Rothbard)를 비롯한 오스트리아학파의 구성원들은, ABCT를 통해서 다음 질문에 답하고자 한다:

1. 왜 갑작스러운 사업 실패가 연속적으로(cluster) 발생하는가?

2. 왜 자본재 산업과 자산 시장의 가격이 소비재 산업과 소비자 가격보다 더 광범위하게 변동하는가?

3. 왜 호황기에 있는 모든 경제는 화폐량의 일반적 증가를 경험하는가? 그리고, 늘 그렇진 않지만, 불황기 혹은 경기 후퇴(recession) 시기에는 화폐공급이 감소하거나, 신용 성장이 급격하게 위축하는가?

오스트리아학파는 화폐의 비중립성(non-neutral)을 고려하는 몇 안되는 경제사상 학파 중 하나이다. 즉 화폐 성격의 변화, 혹은 통화 공급의 변화가 경제에 가격 메커니즘의 교란 등 정말 실질적인 영향을 끼치고, 따라서 경제 전체에 파급(ripple) 효과를 일으킬 수 있다는 것이다. 주류경제학은 보통 화폐를 중립적으로만, 즉 통화 공급의 변화가 경제에 중대한 영향을 미치지 않는다고 생각한다. 오스트리아학파의 조셉 살레르노(Joseph Salerno)에 따르면, 오스트리아학파를 주류 신고전파 경제학과 가장 뚜렷하게 구분짓는 지점이 바로 ABCT이다:

오스트리아학파의 경기변동이론은 자본이 비균질적(heterogeneous)이라는 견해, 생산구조론, 시간의 경과, 통화 간섭주의에 대한 순차적 분석, 이자율 기능의 시장적 기원 등 오스트리아학파 특유의 이론을 총체적으로 반영하고 있다. 라스바드의 <미국의 대공황>(America’s Great Depression)에서 볼 수 있듯, ABCT는 신고전파가 자신의 자랑스러운 업적이라고 여기는 1929년의 대공황에 대해서도 보다 설득력있는 견해를 제공한다.

오스트리아학파 경제학은 보통 화폐 공급의 변화와 관련된 신용 변동(credit cycle)이 경기 변동의 주요 원인이라고 파악한다. 즉 부분지급준비금제도의 치명적인 화폐적 효과가 거의 모든 경기 변동을 야기한다. 이 제도의 인플레이션적 효과는, 안정적인 화폐 제도에서 보다 낮은 이자율을 유도하고, 결과적으로 과도한 신용 팽창(credit creation)을 야기하기 때문에, 투기적인 거품(bubbles) 그리고 인위적으로 낮춰진 저축률이라는 결론으로 이어진다.

오스트리아학파에 따르면, 경기변동은 대체로 이러한 순서에 따라 야기된다:

―안정적인 화폐 환경에 비하여― 부분지급준비금제도는 ‘인위적인’ 금리 인하를 통해 인플레이션을 지속적으로 유발한다. 이는 중앙은행의 지원 및 보조 덕분에 무제한적으로 가능하다. 중앙은행이 설정한 저금리에 탄력을 받아, 은행은 보유한 자산과 고객의 예금액 이상으로 신용을 팽창한다. 저금리는 새로운 대출과 신용 팽창을 장려하며, 은행의 단기 수익성을 증가 시킨다. 다시 말해, 자본 사업을 위한 대출금 및 신용의 추가 공급 덕분에, 경제 활동이 자극되어 정상적인 화폐 환경이었다면 고려될 수 없을 계획의 수익성이 높아진다.

그러나 화폐 공급이 확대되면서 동반한 신용의 확대는, 결국 자원의 잘못된 분배(misallocation)를 초래하고, 수요가 적은(unwanted) 자본재 산업으로 생산이 편중되는 왜곡이 발생하게 된다. 실질적으로 폰지 사기와 다를 바 없는 투기를 조장하는 것이다. 화폐와 신용의 인위적인 증가는 신용에 의해 유발된 호황(credit-fuelled boom)을 반드시 유발한다. 생산 자재와 노동력의 수요와 가격이 상승하고, 이는 소비자 물가의 상승을 동반한다. 그러나 이 같은 호황은 은행이 신용 팽창을 중단할 경우 매우 빠르게 종료될 것이다. 하지만 이러한 호황은 지속불가능하다. 인위적으로 생겨난 대출은 악성투자(malinvestments)를 광범위하게 발생시킨다. 즉 화폐 공급이 안정적이었다면 투자 받지 못했을 영역에 자본재를 배치하며, 따라서 정상적인 투자 기회가 감소한다. 그래서 이 갑작스러운 호황을 유지하고, 그렇지 않을 경우 생겨날 가격 붕괴를 막기 위해, 은행은 점점 더 많은 신용을 팽창할 것이며, 가격은 계속하여 상승할 것이다.

물론 신용 팽창이 영원히 지속될 수는 없다. 실질적인 부유함을 가져다 주는 추가 자본이나 노동 공급이 부족한 상황에서, 단지 화폐와 부채만이 있는 상황이라면, 새로운 사업에 투자된 생산 및 노동 수단은 결국 다른 영역에서 가져온 것에 불과하다. 자본과 노동의 실질적 증가 없이, 종이 쪼가리에 불과한 화폐가 늘어난다고 해서 새로운 사업이 이전의 사업에게서 무언가를 빼앗지 않고 확장될 수는 없는 법이다. 신용 팽창이 지속되는 상황에서는 이 사실이 주목 받지 못한다. 그러나 선술했듯 신용 팽창을 무한히 밀어붙이는 건 불가능하다. 대중이 가까운 미래에 물가 상승이 멈추리라 예상하는 경우에만 인플레이션과 호황은 지속된다. 만약 인플레이션이 끝나지 않을 것이고, 물가 역시 계속하여 상승하리라는 사실의 자각이 여론에 퍼지는 순간, 공황이 시작된다. 그런 상황에서, 사람들은 가치가 떨어진 화폐의 소유를 포기한다. 단지 화폐를 없애려는 목적만 가지고, 실제로 큰 쓸모가 없는 상품을 구매하려고 시도한다. 이것이 소위 실물로의 탈출(flight into real values)이다.

라스바드는 그의 수정주의 작품인 <미국의 대공황>에서 1929년의 대공황을 연구하며 악성 투자 개념을 도입했고, 은행 주도의 신용 팽창이 가져오는 왜곡된 효과를 밝혀냈다:

신용 팽창은 한계수익의 한계선(submarginal)에 위치한 자본을 다시금 수익성있게 변화 시키는 것으로 보일 수 있지만, 사실 이것에 대한 투자는 여전히 악성투자이며, 오히려 이 호황이 끝나면 더 큰 문제를 발생 시킨다. 요컨대, 신용 팽창은 유휴 요소(unemployed factors)의 유무와 관계 없이 경기 변동을 일으킨다. 불황이 가져온 유휴 상태(the midst of unemployment)에서 신용을 팽창시키면 더 많은 왜곡과 악성투자가 발생하고, 호황으로부터의 회복이 지연되며, 미래에 더 고통스러운 회복 과정을 예정할 뿐이다. 호황이 끝났기 때문에, 이제 유휴 요소가 고용 요소처럼 가치있게 사용될 수 없는 것은 사실이다. 그들은 이제 고용되는 대신에 투기적 유휴상태(speculatively idle) 또는 악성투자에만 놓여있다. 하지만 여전히 다른 보완 요소(complementary factors)가 유휴 요소처럼 유휴 상태에 놓이도록 전환될 것이고, 악성투자와 낭비를 다시금 유발한다. 게다가, 신용 팽창의 다른 왜곡된 효과들 역시 뒤 따른다. 결국 아무리 발버둥쳐도, 새로운 왜곡을 바로잡기 위한 불황은 필연적일 수 밖에 없다.

오스트리아학파에 따르면, 신용 팽창을 지속할 수 없을 때 교정 혹은 신용경색(credit crunch), 즉, ‘경기후퇴’ 혹은 ‘불황’이 발생한다. 마침내 시장이 임계점에 도달하는 순간, 화폐 공급이 급격히 수축하여 자원을 보다 효율적인 용도로 재분배하게 되기 때문이다.

경제학자 스티브 H. 한케(Steve H. Hanke)는 2007-2010년의 경제 위기를 오스트리아학파 이론에 따라 연방준비은행 금리정책’의 직접적 결과로 파악한다. 제리 템플맨(Jerry Templeman)을 비롯한 일부 분석가는 최근의 세계 금융 위기와 관련하여 ABCT의 예측력과 설명력의 위상이 재확인되었고, 반면에 주류 이론과 비평의 유용성에 의문이 제기되었다고 주장했다.

중앙은행의 역할 (The role of central banks)

오스트리아학파는 부분지급준비금제도가 유발하는 은행 신용의 지속할 수 없는 팽창을 경기변동의 원동력으로 여긴다. 여기에 더해, 머레이 라스바드는 중앙은행의 두 측면에 특히 주목했다. 우선, 중앙은행은 대공황 이전에는 신용이 느슨한(loose) 환경을 조성한다. 반면에, 불황이 시작된 이후, 중앙은행은 불황에 의한 필연적 가격 조정과 장기간(prolonged) 시장 기능 장애를 지연시키고자 노력한다. 하지만 이런 ‘사후조치’는 결국 비효과적일 뿐이다.

라스바드는 화폐 통제의 중앙 집중화가 없는 시장 환경에서는, 현명한 기업가들이 동시에 오류를 범하는 일은 없을 것이며, 오히려 일시적이고 고립된 어떤 잘못된 가격책정도 이용할 기회를 재빨리 창출하기 때문에, 악성 투자나 기업가적 오류의 동시다발은 없을 것이라고 주장한다. 마찬가지로, 정부의 보증이 없는(uninsured), 개방적이고 중앙 집중화 되지 않은 자본 시장에서, 현명한 은행가들은 투기적 대출을 피하고, 예금자들 역시 금융 시장에서 산발적으로 발생하는 투기 과열을 억제하는 압력 행사를 위해, 위험도 높은 금융 기관의 결산 보고서를 주의 깊게 감시할 것이다. 요컨대, 악성투자로 인한 경기변동의 일반화는, 오직 중앙은행에 의한 ‘화폐간섭’에 의해서만 발생한다.

라스바드는 중앙은행이 이자율을 조작하여 대출과 임대를 과도하게 조장하는 이유를 분석한다. 그에 따르면, 은행 파산이 정기적으로 발생하며, 그에 따라 은행을 보호해야 한다는 필요성이 제기되기 때문에 중앙은행은 그런 행동을 한다. 물론 오스트리아학파에 따르면, 중앙은행이 부재한 상황과 비교했을 때, 이자율이 너무 오랫동안 낮게 측정되었기 때문에 은행 파산이 일어날 뿐이다.

위험 요소 (The element of risk)

자연 이자율보다 낮게 측정된 이자율의 심각한 피해는 이 뿐만이 아니다. 인위적으로 조정된 이자율은 위험에 대한 인식을 왜곡시킬 수 있다. 오스트리아학파 경제학에 따르면, 이자율에는 ‘현재 소비를 기준으로 미래를 평가’하는 것 외에도, 위험 할증(risk premium)이 포함되어 있다. 자연 이자율 이하의 인위적 이자율은 제도화된 가정적 낙관주의(appraisal optimism)로 귀결되는 부적절한 어리석음을 만들어낼 수 있다. 특히 자주 오류를 범하는 한계 기업가는 일반적인 상황에서는 불가능했을 자원 사용이 가능해진다.

이러한 잘못된 낙관주의는 기업이 예상치 못한 사건에 대비하여 마련한 예방 자산 혹은 준비 자산을 줄인다. 기업은 그들이 생각했던 것보다 덜 위험한 사업 환경에 있다고 결론 지으며, 따라서 예방 자산을 방출하여 사업을 확장하고, 호황 유지에 기여한다. 물론 예방 자산의 축소는 영원히 지속되지 않는다. 일정 수준 이상으로 방출하여, 예방 자산이 정말 최소 수준 이하로 줄어든 경우, 기업가 역시 더 이상 잔고를 거덜내기를 꺼려하게 된다. 예를 들어, 1870년대부터 1930년대 후반까지, 예방 자산의 중요한 부분을 구성하는 원자재 주식은 호황의 끝 무렵에 최저점에 있었고, 경기 회복 직전에 가장 높았다.

위험한 투자는 예방 자산의 재고가 많은 호황 초창기에 집중된다. 결국 기업이 부정적인 충격에 대한 대응력이 감소했음을 점차 깨닫고, 생산 확대를 지속할 수 없을 만큼 예방 자산이 소모되어, 방출을 중단하고 생산 유지로 전환함에 따라, 투자 역시 덜 위험하면서도 우회적인 방면을 고려하게 된다. 신용 팽창에 의한 위험 요소 감지 능력의 하락을 주목함으로서, 호황이 중앙은행과 별개로 자체 강화되는 원리를 보다 잘 이해할 수 있다. 호황이 계속됨에 따라, 기업가의 자신감과 낙관주의는 호황의 유지를 위해 방출된다. 호황이 시작된 지 10년이 지났다면, 기업가는 호황의 장기 지속 덕택에 불황에 대한 두려움이 사라졌기 때문에, 5년 전 보다 더 낙관적 태도를 가지고 있을 공산이 크다.

위기를 겪은 뒤, 기업이 예방 자산을 재건하는 것 역시 당연하다. 예방 자산과 관련된 주식이 재건 되기 전까지 경제는 회복력이 부족할 것이고, 예상치 못한 사건에 과도하게 취약하게 된다.

인플레이션 (Inflation)

오스트리아학파는 인플레이션에 대한 전통적 접근 방식이, 그 원인과 치료법을 가장 정확하게 이해한다고 일관되게 주장해왔다. 오스트리아학파에 따르면, 인플레이션은 “통화 공급, 즉 화폐 단위 혹은 교환 수단의 증가(an increase in the money supply, i.e. units of currency or means of exchange)“로 간단히 정의된다. 이는 언제나, 어디에서나 그러하다. 각 화폐 단위의 실질 가치가 하락함에 따라 구매력이 줄어드는 인플레이션이 발생하면, 사람들은 재화와 서비스를 더 적게 구매하게 되며, 마찬가지로 주택을 비롯한 자산, 기타 재화, 그리고 서비스의 수요에 있어 명목 가격의 수준을 상승 시킨다.

오늘날의 주요 국가 모두가 민간은행을 지원하는 중앙은행을 보유하고 있는데, 이러한 경제에서는 민간은행이 창출한 신용 또는 부채에 의해 화폐가 공급된다. 따라서 오스트리아학파는 부채를 통한 화폐 공급의 대부분을 담당하는 민간은행과 중앙은행이 인플레이션의 주요 원인이라고 지적한다. 민간 은행이 국가의 도움을 필요로 할 때마다, 중앙은행이 나서서 민간 은행을 지원하고, 현금을 공급해주기 때문이다.

오스트리아학파는 인플레이션의 현대적 정의가, 그것의 효과, 즉 ‘가격 상승’에만 관심을 기울이고, 그 진정한 현상인 교환 수단의 가치저하(debasement of the means of exchange)라는 측면에서 다루지 않는다는 점에서, 본질적으로 잘못되었다고 생각한다. 인플레이션을 정의함에서 발생한 의미적 차이는, 인플레이션의 본질을 파악하고, 그 치료책을 찾는 데 있어 현저히 다른 결과를 초래한다. 오스트리아학파가 제시하는 가장 효과적인 대책은, 안정적인 화폐 공급을 엄격하게 유지하는 것이다. 오스트리아학파의 가장 중요한 사상가인 루트비히 폰 미제스에 따르면:

오늘날 인플레이션이라는 용어는 정말 어디에서나 사용되고 있다. 그 진실 된 의미는 ‘특정 국가에서 유통되는 화폐 및 은행권의 양과, 입출금 대상 은행 예금의 양을 증가시키는 것’ 이지만, 안타깝게도 요즘 사람들은 그저 인플레이션의 필연적 결과만에 주목한다. 즉 ‘모든 물가의 임금의 상승 경향’을 인플레이션의 의미 그 자체로 여기고 있다. 이 개탄스러운 혼돈의 결과로서, 막상 가격 및 임금 상승의 원인을 가리키는 용어로서의 ‘인플레이션’은 사라져 버렸다. 이제, 지금까지 경제학에서 인플레이션이라고 불렀던 현상을 나타낼 수 있는 용어는 없다. 이름이 없는 것은 말해질 수 없기 때문에, 인플레이션과 싸우는 것은 불가능해졌다. 인플레이션과 싸우는 ‘척’ 하는 사람들은, 사실 그것의 불가피한 결과인 물가 상승과 싸우고 있을 뿐이다. 그들의 모험은 ‘악의 뿌리’를 공격하지 않는다는 점에서 실패할 운명이다. 그래서 그들은 가격을 낮게 유지하는 동시에, 화폐 팽창을 늘리는, 양립불가능한 두 정책을 반드시 고수하려고 노력한다. 이 용어상의 혼란이 완전히 사라지지 않는 한, 인플레이션을 막을 어떤 시도도 불가능할 것이다.

오스트리아학파 경제학은 소위 ‘진정한 화폐 공급’, 즉, 즉시 교환에서 사용할 수 있는 화폐의 단위가 시간의 흐름에 따라 얼마나 만들어지는지를 계산하여 인플레이션의 정도를 측정하고자 한다.

오스트리아학파에 따르면, 국가는 세 가지 활동으로 인플레이션을 조장한다. 자금 지원, 세금, 그리고 대출이다. 이 인플레이션의 파괴적이고 변칙적인 효과 때문에, 오스트리아학파는 중앙은행과 부분지급준비금제도의 폐지를 주장하며, 그 대신에 금본위제, 혹은 보다 소수 의견으로는 자유은행 제도로의 회귀를 주장한다. 금본위제에서는 금의 양에 따라 화폐 발행량이 결정되며, 더 많은 화폐를 발행하기 위해서는 더 많은 금을 확보해야 한다. 많은 오스트리아학파 분석가들은, 상품화폐로 복귀하지 않는다면, 경제적 재앙이 발생하리라 예상한다.

법정 통화의 폐지와 금 혹은 은 본위제로의 자생적(spontaneous) 복귀를 통해, 부분지급준비금제도의 지속 불가능하며 불안정한 맹점인 인플레이션으로 치닫는 화폐 공급의 증가 문제가 해결될 수 있을 것이라고 오스트리아학파는 주장한다.

중앙은행이 관리하는 부분지급준비금 및 불환화폐 제도에 대하여, 오스트리아학파의 대표자 머레이 라스바드는 이렇게 말했다:

오늘날의 암울한 화폐 및 은행의 상황을 살펴보자. 은행은 출금 가능한 예금을 39:1 비율로만 보유하고 있을 정도로 자금을 확장(pyramiding)하는 데 전력을 다하고 있고, 연방준비제도 역시 딱히 이를 통제하거나 막을 생각이 없어 보인다. 불환 화폐로 가득한 오늘날의 상황을 고려하면서, 우리는 어떻게 하면 건전한 비-인플레이션적 시장 화폐 체제로 돌아갈 수 있을까? 우리의 목표는 명확하지만, 다양한 방법을 놓고 토론할 수 있을 것이다. (a) 정부간섭의 영향을 받지 않는 ‘상품본위제’, 즉 금본위제로 복귀한다. (b) 연준을 폐지하고 자유롭고 경쟁적인 은행 체제로 복귀한다. (c) 정부에게서 화폐에 대한 모든 권한을 박탈한다. 그리고 (d) 시중은행에게 100% 완전 지불준비금 제도를 시행하게 만든다. 이 외에도, ‘예금인출의 미지급’조짐이 아주 조금이라도 보인다면, 해당 은행을 당장 파산 시키고 모든 자산을 청산하는 제도를 도입할 수도 있다. 다만 이 제도를 시행할 수 있는 여건이라면, 부분 지불준비금 제도를 사기로서 불법화하는 것이 더 바람직하리라 생각한다. 은행들로 하여금 신용의 형태를 계속하여 혁신하게 만드는 방안을 고려한다면, 자유은행은 매력적인 대안이 될 수 있다.

루트비히 폰 미제스는, 금본위제가 경기 변동의 심각성을 줄이고, 인플레이션을 제거함을 통해, 시민의 자유를 더 잘 보호하리라 주장했다:

폭군적 침략에 맞선 시민 자유의 보호를 위한 도구로서 ‘건전 화폐’가 고안되었다는 점을 깨닫지 못하다면, 그 개념의 의미를 파악하는 것은 불가능하다. 이념의 차원에서, 건전 화폐는 헌법이나 ‘권리 장전’과 같은 분류에 속한다. 헌법과 권리 장전은 왕에 의한 자의적 통치, 낡은 관습, 그리고 약속 불이행에 대한 반발로서 요구되었다.

1952년에, 루트비히 폰 미제스는 ‘화폐의 희소성’ 혹은 ‘디플레이션’에 대한 신화가 불황과 경제위기의 원인이라고 설명한 바 있다:

화폐의 희소성이 모든 경제적 문제의 원인이며, 인플레이션은 곧 만병통치약이라고 주장하는 이론가와 정치인들은, 더 이상 경제학 전문가로 여겨져선 안되며, 그저 화폐적 괴짜(monetry cranks)로 취급되어야 한다. 건전 화폐의 수호자와 인플레이션주의자 사이의 투쟁은 수십 년 간 계속되어왔다. 그러나, 이 투쟁은 더 이상 경제학 내의 여러 학파 간 논쟁으로 여겨지지 않는다. 그저 경제학자와 반-경제학자들, 이성적 인간과 무지한 광신자들 사이의 갈등으로만 인식되고 있다.

화폐 개혁 (Monetary Reform)

오스트리아학파는 급진적 화폐 개혁을 주창하고, 은행 제도의 근본적 개혁의 실효성을 적극적으로 논증 하는 유일한 경제 사상 학파다.

케인스주의, 통화주의, 그리고 신고전파를 포함한, 모든 다른 경제사상 학파는, 작금의 독점적 불환 화폐와 중앙은행 중심의 금융 제도가 ‘최적’이라고 암묵적으로 받아들이거나, 적어도 경제를 적극적으로 파괴하지는 않는다고 생각한다. 이러한 경향은 주류 경제학의 화폐 중립성(money neutrality) 개념에 바탕을 두고 있는데, 이는 인플레이션이 장기적으로 실질적인 경제 영향을 미치지 않고, 자원 배분 역시 크게 왜곡하지 않는다는 생각이다.

반면에, 오스트리아학파는 ―국민들로 하여금 어쩔 수 없이 특정 화폐의 사용을 강요하기 때문에―강제적인 법정 통화와 작금의 부분지급준비금제도가, 이자율의 중앙 통제를 통해, 파산하기엔 너무 큰(too big to fail) 민간은행을 반복적으로 구제함을 통해, 국채 매입―소위 ‘양적 완화’―을 매개로 한 금융 시장 조작을 통해, 그리고 희소적인 자원의 자의적인 사용 전환을 통해, 경제에 심각한 기능 장애와 파괴적 영향을 초래한다고 한결같이 주장해왔다. 이 두 제도는 가격이 발견되는 메커니즘을 지속적으로 붕괴시키는 궁극적 원천이다. 그리하여 투자자와 시장참여자는 희소한 자원을 분배하는 데 있어 끊이지 않는 오판을 하게 된다. 결과적으로, 광범위한 악성투자, 경제 왜곡, 그리고 파괴적인 경기변동을 초래한다.

이는 물론 매우 시급한 문제이지만, 오스트리아학파 내부에서도 현안에 대한 최적의 해결책이 무엇인지는 의견이 분분하다.

일부 학자는 자유은행을 주장한다. 부분지급준비금제도에 기초한 활동은 허용되지만, 이 체제에서 은행은 사기방지법을 준수해야 하고, 은행 파산의 가능성을 구제하는 어떤 방식의 정부 지원도 받지 못하며, 연체 상황에 놓였을 때 빚을 갚을 수 없다면 반드시 파산할 수 밖에 없다.

로렌스 화이트(Lawrence White), 스티븐 호르위츠(Steven Horwitz), 조지 셀진(George Selgin), 그리고 케빈 다우드(Kevin Dowd)가 대표적인 자유은행 지지자이다. 화폐 생산의 탈국가화(the de-nationalization of money production)를 주장한 하이에크 역시, 화폐 개혁에 관한 그의 일부 저술에서 암시적으로 자유은행에 기초한 금융제도를 지지했다.

더 많은 오스트리아학파 학자들은, 부분지급준비금제도는 곧 횡령과 다름이 없으며, 따라서 본질적으로 비윤리적이고, 파괴적이며, 기능상 문제가 있다고 주장한다. 그렇다면 유일한 대안은 완전지급준비금제도(full-reserve banking)이다. 이는 은행이 모든 예금을 즉시, 합법적으로 인출할 수 있도록 보관해야 하며, 대출은 오직 장기 적금에서만 가능하도록 제한해야 한다는 주장이다.

머레이 라스바드, 헤수스 우에르타 데 소토(Jesus Huerta de Soto), 그리고 외르크 귀도 휠스만(Jörg Guido Hülsmann) 등이 이 제도의 대표적인 지지자이다.

참고 : 전용덕 –[5편] 화폐제도와 금융제도 – 부분지급준비자유은행업의 문제점과 폐해

출처

https://wiki.mises.org/wiki/Austrian_School

https://wiki.mises.org/wiki/Austrian_business_cycle_theory

번역 및 편집 : 김경훈 연구원